1/ 美国最大资管集团 Blackrock 2023年六月十五号正式向美国***申请比特币 ETF 之后,btc 价格已经接近三万一千美元。这个场景让人想起 2019年,也是六月底,btc 价格重回一万美元。四年涨三倍,这个回报,不算太差。应当秒杀同期 99.9%的基金经理。

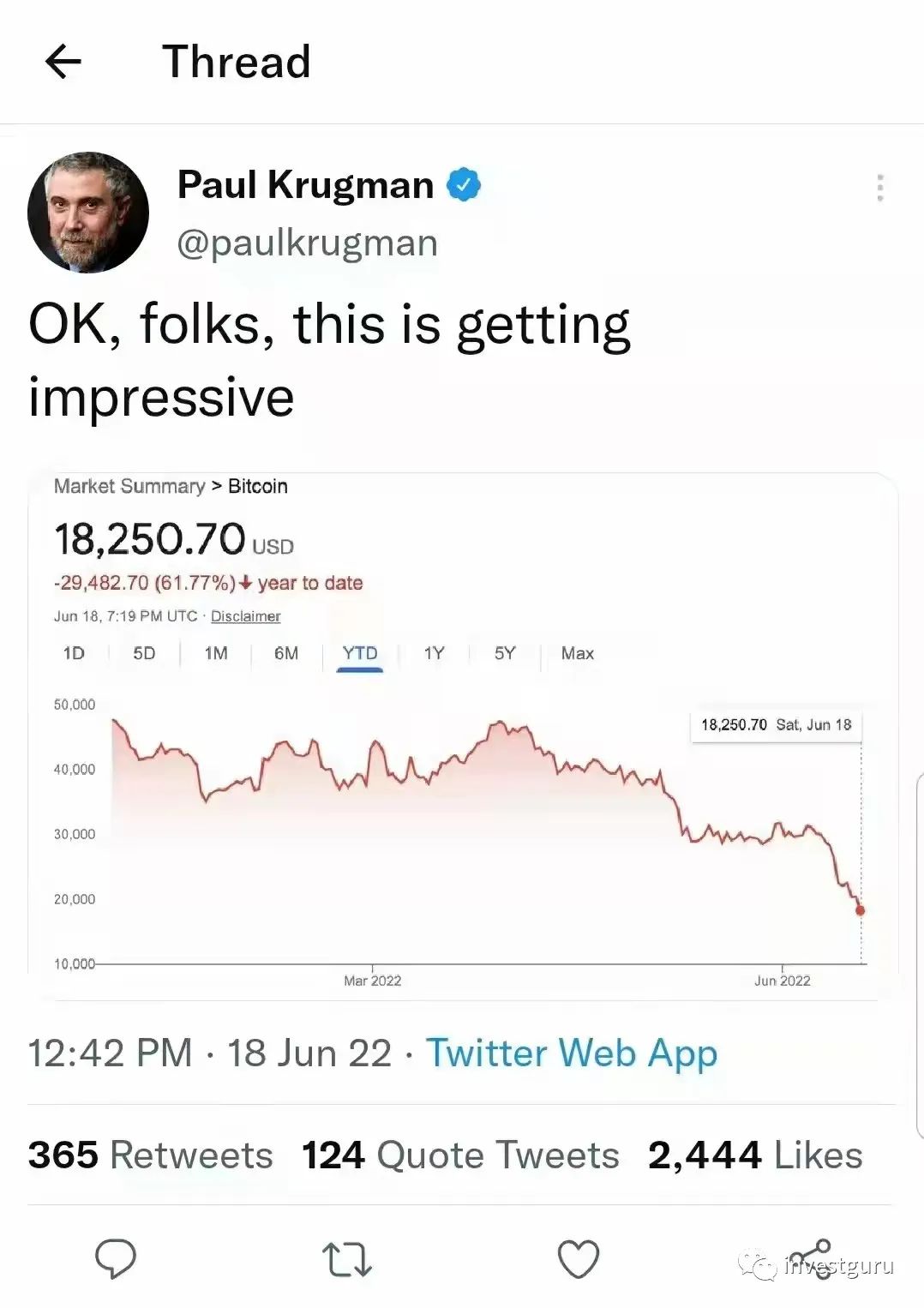

2/ 2022年六月十八号,btc 价格一度下跌到 $18250, 著名经济学家,诺贝尔奖得主克鲁格曼老师又准时的在推特上跳出来,幸灾乐祸的说了一句“老乡们,这太感人了” (之前他在 2018年底比特币跌到 3000美元的时候也跳出来过一次)。克老师发言之后的一年,比特币涨了 69%。确实太感人了。

3/ 但很多很早入行的人手上已经没有多少 btc 了。原因也很简单,大部分人都想要更高的短期回报,采取各种主观和花哨的策略,但本质都是在加杠杆**,不给自己留任何余地。这样迟早在市场的必然但不可预测的大幅波动中,被迫割肉平仓。

4/ 曾经有机构资金在 2020年三月的大跌中险些被平仓,但继续豪赌,后来反而还赚得更多,于是坚持这种激进的策略,这样在 2022年六月的大跌中,毫无悬念的被彻底清零.

5/ 缺乏冗余度的玩家,一旦被某个无法预料的突发事件冲击,可能迅速遭遇连锁反应,一个子系统的崩溃导致更高层系统的连环崩溃,短时间内升级为一个巨大灾害,甚至导致整个系统的全面毁灭。但被灭绝之后,这些人的经验教训也就很难真实传递给后人,也就必然导致下一波不知天高地厚的新人,重复他们的经历。

6/ 很多人无法承受 btc 的价格波动,但这个波动,其实背后反映更多的是美元信贷的增长收缩的变化。美联储自己都无法准确预测通胀和就业的变化,也就更无法预测自己的货币政策的调整。世界上所有的事情,是不可能“既要…又要”的。不可能“既要市场不好的时候价格回撤小, 又要市场上涨时回报好”, 不可能“既要马儿跑,又要马儿不吃草”. 如果客户对你这样要求,离开他,他迟早会投入麦道夫这类骗子的怀抱;如果老板对你这样要求,他只是想出成绩时把功劳揽在名下,出问题时把你当替罪羊而已。

7/ 人们常常把一些因为短期约束而产生暂时溢价的东西,误以为是稀缺资产。俄乌战争爆发后,原油现货价格一度被爆炒到 120美元一桶。冷***下来想想,就知道高油价会抑制需求,同时增加开采的活动和供给,原油价格终究会下来的。但不管你购买多少新的矿机去挖矿,btc 的供给不会增加,还会按时每四年减半,这是它和大宗商品/贵重金属的一个最本质的差别。

8/ 2023年3月,当硅谷银行濒临倒闭,上千亿的储户存款面临被剪羊毛受损的重大风险时,美联储果断出手,魔术师般变出几百亿美元的紧急贷款来拯救储户。btc 则根本不在乎,仍然在默默的每十分钟出一个块,仍然在默默的每两周调整一次难度系数。人们这时才突然意识到,什么是真正的稀缺资产,什么则是可以由少数人决定随意增发的游戏。

9/ 只要牢牢抓住稀缺资源,不要在乎别人怎么卷,让他们挥霍真正的稀缺资源,去高溢价置换和争夺事实上的非稀缺资源好了。

来源:investguru 微信号:investguru

本文来自華燈初上投稿,不代表66行知号立场,如若转载,请注明出处:https://www.ygx2.com/7/1370.html

微信扫一扫

微信扫一扫