2022年上半年,中国两大头部玻尿酸企业爱美客和华熙生物均实现了营收、净利的双位数增长。相较于华熙生物上半年29.35亿元的总营收,爱美客8.85亿元的总营收还不及华熙生物的三分之一,但在资本市场上,爱美客的市值却几乎是华熙生物的两倍。

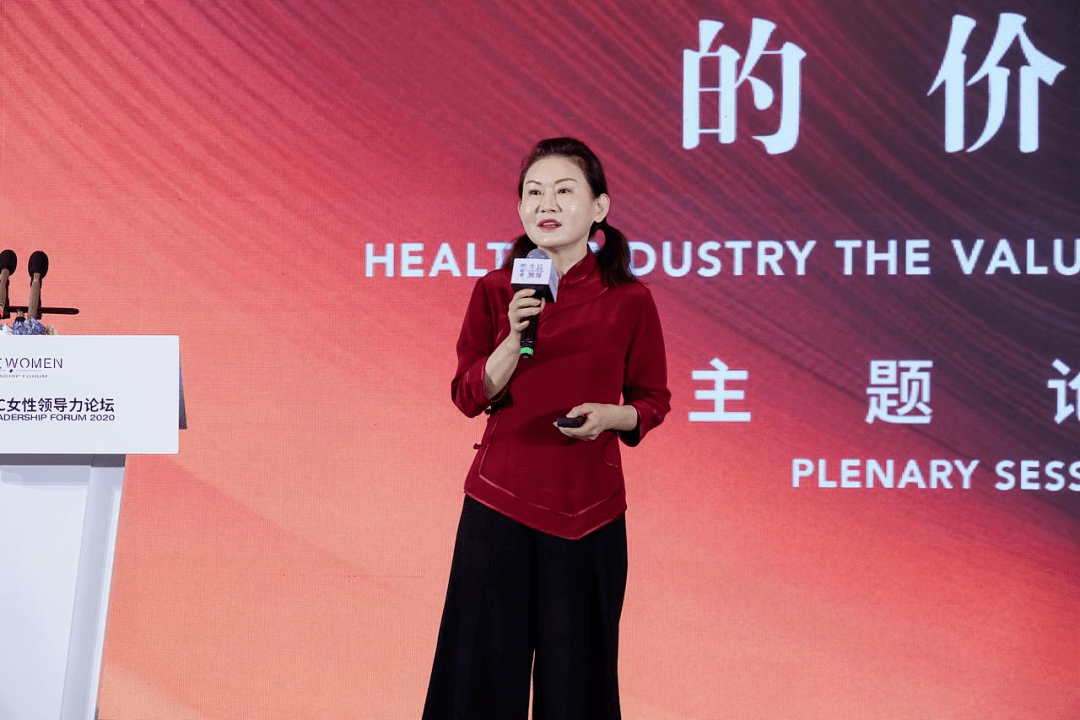

得益于颜值经济的兴盛,爱美客创始人简军也与华熙生物创始人赵燕,一同挤进了“2022年福布斯中国杰出商界女性”的榜单,其中赵燕排名第11位,简军紧随其后排在第13位,而中间的第12位则是格力电器的董事长董明珠。

在此背景下,一场争论也在持续发酵。“玻尿酸女王”这个称号应该属于爱美客的创始人简军,还是华熙生物的创始人赵燕?外界对此议论纷纷,但始终没能落下最终定论。

两个跨界玩家

在成立玻尿酸公司之前,今年59岁的简军和56岁的赵燕都是彻彻底底的门外汉,虽然彼时的她们还没有任何交集,但都已经显露出了敢赌、敢闯、敢拼的创业气质。

21世纪初,名校毕业的简军毅然放弃了央企的铁饭碗,选择了出国工作,同一时间,赵燕则是从海南辗转来到了北京的长安街,从普通的服装厂老板变成了房地产开发商。

后来,两个女人的直觉,不约而同地瞄准了玻尿酸赛道。

简军在国外偶然目睹了一个名叫“午餐美容”的注射美容类项目,亲眼看到满脸皱纹的老人在注射玻尿酸后肌肤有了明显改善。意识到玻尿酸的神奇力量后,简军于是选择回国创业。2004年,简军与丈夫姚京及朋友一起,共同成立了一家名为英之煌的生物科技有限公司,这便是爱美客的前身。

赵燕则是在北大进修MBA的时候,偶然认识了从事玻尿酸行业的凌沛学,听到对方介绍“一个玻尿酸分子能锁住1000个水分子”后,立即判断出这是一个不容错过的商机。2001年,她用1200万元,溢价1.5倍买下了山东福瑞达生物50%的股权。

比简军小三岁的赵燕,在玻尿酸这门生意上比简军早干三年,得益于先发优势,华熙生物在起始阶段发展十分迅猛。当爱美客还在蹒跚起步研发新品,赵燕收购的福瑞达生物已经依靠先进的研发技术成为国内最大的玻尿酸生产和研发企业。

2007年,华熙生物进一步成为全球最大的透明质酸研发生产企业,一举改变了国内玻尿酸依靠进口的局面。2008年,华熙生物赴港第一次上市,最高市值达到了62亿港元。

而此时的爱美客,还在苦苦等待漫长的审批过程。由于爱美客研发的注射类玻尿酸产品属于III类器械,必须要经过审批后才能进入市场,在华熙生物上市的时候,简军只能眼巴巴地看着赵燕风光敲钟。

爱美客的关键时刻

不过,简军的苦等是值得的。2009年,拿到审批的爱美客推出了国产玻尿酸第一针产品“逸美”。此后,爱美客更是“all in”医美,先后推出了“宝尼达”、“爱芙莱”和“嗨体”等产品。

“爱美客主营是做注射用产品,这种药械类产品获得审批有一定门槛,而且作为终端机构的医用产品,受到面向消费者特性的影响,其产品价格也会更高。”头豹研究院医疗行业首席分析师郝世超说。

2016年12月,爱美客旗下“嗨体”拿到了国家食品药品监督管理总局的批准认证,成了当时唯一一款“有证”的颈部玻尿酸注射产品。在此之前,各大玻尿酸玩家还都只是在围绕“脸部”做文章。

切入空白市场,再加上有证加持,“嗨体”一经问世,便“无敌且寂寞”。在我国,凡属III类医疗器械产品(包括所有的注射产品),必须获批才能上市,短则三五年,长则十几年不等。这也意味着,要等到潜在竞品走完从研发到注册审核的全过程,“嗨体”至少还能享受3到5年的红利期。

即便如此,爱美客丝毫没有懈怠。2017年1月,距离获批刚过去一个月,爱美客就火速将“嗨体”推向了市场。彼时,虽然市面上已经有主打颈纹修复的产品,但主要以护肤品、超声刀为主,效果、口碑都差强人意。于是,“嗨体”便以玻尿酸注射至颈部皮下、24小时见效等为卖点,逐渐渗透市场。

成功占领消费者心智之后,“嗨体”给爱美客带回了逐年上涨的销量和营收。2017年到2019年,“嗨体”的销量连年翻番,从11.97万支增加到了68.8万支。相对应的,其给爱美客贡献的营收也从0.34亿元大幅增加到了2.43亿元,涨幅超过600%。2019年,“嗨体”占公司营收的比例已经达到了43.5%。

此后,爱美客甚至主动放弃其他产品,专注于“嗨体”的生产与销售。2019年到2020年,爱美客的凝胶类玻尿酸销售量从76.47支下降至61.03万支,同比下滑20.19%。与此同时,溶液类玻尿酸(主要是“嗨体”)销售量则从69.1万支上升到了124.19万支,同比增长79.73%。

爱美客重视“嗨体”,主要是因为“嗨体”能挣钱。爱美客招股书显示,一支1.5ml的“嗨体”,平均出厂价为352.61元,按照92.99%的毛利率来计算,其成本仅为24.72元。而在目前的医美平台上,每毫升“嗨体”的售价约在3000-4000元。

在“嗨体”的拉动下,爱美客的毛利率一直位居玻尿酸三巨头之首。2019年,爱美客的毛利率高达93%。同一时间,华熙生物和另一家同样做玻尿酸的昊海生科的毛利率分别为79.66%和75.7%。其中,爱美客旗下被称为“填充界的爱马仕”的宝尼达系列,毛利率则每年都能高达98%。

这一情况延续到今年上半年,爱美客营收贡献度在七成以上的溶液类注射产品毛利率为94.07%,凝胶类注射产品毛利率更高为96.05%,而华熙生物和昊海生物的毛利率分别是77.43%和69.73%。

赵燕的选择

正当爱美客充分掘金玻尿酸赛道之时,早已登陆资本市场的华熙生物,却在极力撕下玻尿酸的标签。为此,华熙生物甚至选择了从港股私有化退市。

赵燕后来在采访中回忆,2008年赴港上市时,她给华熙生物的定位是“生物科技和生物材料公司”。之所以这么强调科技主要是为了获得资本市场的认同。但与赵燕的期待不同,市场将华熙生物归类为制药企业,因此估值并不高,最高只有62亿港元。

股价长期低迷,影响了华熙生物在市场上的口碑,对公司士气也有不小打击,赵燕因此做了一个选择。2017年11月,华熙生物以31.29亿港元的代价从港股私有化退市。退市后,赵燕带领华熙生物向C端转型,当时的解释是公司需要找到第二增长曲线。

华熙生物的这一选择也有着一些无奈,它的玻尿酸生意,随着技术的成熟,竞争优势越来越弱。为了巩固地位,2017年,华熙生物全资收购了法国Revitacare实验室,以提高对欧洲市场的覆盖率。2年后,华熙生物又花了2.9亿元收购了东辰生物。

尽管如此,华熙生物也不再享受对应的议价权了。玻尿酸发酵法发明人凌沛学曾坦言,随着原料市场竞争日益激烈,玻尿酸原料的价格在以平均每年5%的幅度下降。事实也的确如此。从2017年到2019年,华熙生物注射级原料的销售单价从122.62元/克降到了111.69元/克,年均降幅4.5%。

华熙生物与爱美客的一次小“交锋”,也能说明它转型的无奈。2014年至2016年,即便两者有很强的竞争关系,但爱美客也不得不找华熙生物拿原料。到了2017年,华熙生物却从爱美客的主要原材料供应商名单里消失了。对此,爱美客解释称:“公司出于产品性能、价格等因素考虑,在不同的合格供应商之间分散采购。”

业内人士说,华熙生物转型C端市场,一方面能发挥好原料生产的低成本优势;另一方面,通过布局化妆品,又能增加玻尿酸的使用场景,消化自身的产能,甚至于带动上游的原料生产。

以2018年为分界线,可以清晰看到华熙生物的C端业务被按下了加速键。同年,主营业务为“食品级、化妆品级、医药级透明质酸原料产品”的华熙生物科技(天津)有限公司成立。当年12月,有“中国化妆品研发第一人”之称的李慧良加入华熙生物,主要负责功能性护肤品业务的研发。

2018年到2019年,华熙生物又相继推出BioMESO肌活、夸迪、颐宝、米蓓尔等功效型护肤品牌,以覆盖不同年龄段和需求的消费者。彼时,坊间有言,华熙生物把最优秀的原料、技术团队,最大的实验室都毫无保留给了护肤品研发。

如今护肤品已经成了华熙生物的业绩增长引擎。华熙生物过去几年的财报,大多将业绩增长的原因归功于护肤品业务的高速增长。如今年上半年就强调,收入同比增长51.58%,是因为功能性护肤品收入增长77.17%所致,与之相比玻尿酸原料收入仅增长10.97%。

至此,爱美客和华熙生物这两大“玻尿酸巨头”,虽说仍然做着玻尿酸生意,但已然走向了分化的发展路线:前者深挖玻尿酸注射产品细分赛道,快速拿证,然后占领市场;后者则越来越像一家以玻尿酸为原料的化妆品公司。

谁才是玻尿酸女王?

那么,爱美客创始人简军和华熙生物创始人赵燕究竟谁才是玻尿酸女王?

目前,在网上搜索玻尿酸女王,会有两个版本,有的将这一称号送给了赵燕,有的则认定简军才是。

答案不同是因为视角不同。从玻尿酸市场占有率上看,赵燕是妥妥的玻尿酸女王。数据显示,华熙生物在我国市场的占有率为70%,在全球市场上的占有率为47%,是当之无愧的行业老大。

从营收上看,赵燕被称为玻尿酸女王也名副其实。今年上半年赵燕领导的华熙生物创收29.35亿元,是爱美客同期的3.3倍之多,两家相差20多亿元,相当于差出了2.14个昊海生物,今年上半年昊海生物收入为9.56亿元。

而从过去五年的发展看,华熙生物的营收一直遥遥领先于爱美客,当爱美客营收体量还在几亿元徘徊时,华熙生物已经跃升至20多亿元。2017年到2021年,华熙生物的营收从8.18亿元飙升至49.48亿元,同期爱美客的营收从2.22亿元增至14.48亿元,五年之间两家的差距分别是5.96亿元、9.42亿元、13.28亿元、19.24亿元和35亿元。

不过,从资本市场层面看,结果会截然不同,玻尿酸女王则变成了简军。

图源:爱美客官网

2020年9月8日,爱美客正式在深交所创业板挂牌上市,首个交易日,股价从118.27元/股的初始发行价迅速飙升至320元/股,涨幅达170.57%。此后,爱美客股价接连攀升,2021年2月,爱美客股价曾一度飙涨至1331元/股(不复权),成为A股市场继贵州茅台、石头科技之后的第三支“千元股”。

彼时,爱美客的年营收只有7.09亿元,相比于贵州茅台977亿元的预计营收,连对方零头都不到。即便如此,爱美客依然大受资本追捧,一部分原因在于其所处的医美赛道极具“钱景”。根据弗若斯特沙利文的报告,2020年,按照服务收入计算,中国医美市场的规模已经达到了1549亿元,年复合增长率为18.9%。在不少投资人眼里,医美赛道兼具“医疗+消费”双属性,是门复购率高的好生意。

后来受医美行业监管趋严等因素影响,爱美客股价回调,目前其市值跌到了9月2日的1162亿元左右。尽管如此,更早些时候登陆科创板,体量和营收数据都更好看的华熙生物,估值却一直不如爱美客,9月2日收盘华熙生物市值为680亿元,比爱美客少了482亿元。

就连华熙生物最高点时,也比不上爱美客。2019年11月6日,从港股退市两年的华熙生物在科创板挂牌上市。二次上市后,华熙生物股价一路走高,到2021年7月,华熙生物股价一度创下313.36元/股的新高,市值一举突破1500亿元,那时爱美客的市值为1816亿元。

差距背后,是资本市场给予了爱美客更高的市盈率,目前爱美客市盈率为103.5,而华熙生物只有76.05,也因此营收只有华熙生物1/3的爱美客,撑起了比华熙生物更高的估值。

资本市场青睐爱美客,似乎是因为其挣钱能力更强。今年上半年,爱美客的净利润为5.91亿元,比华熙生物的4.67亿元高不少。这一情况是从2021年开始出现的,这一年净利润一直领先的华熙生物被爱美客赶超,前者净利润为7.76亿元,后者接近10亿元为9.57亿元。

尽管华熙生物和爱美客在收入规模、盈利能力、估值上各有优劣,玻尿酸女王也没有定论,但从目前的发展看,两大玻尿酸巨头已经做出了截然不同的选择,一个向左,一个向右,开始显现出分化的局面。

爱美客现如今的发力重心是肉毒素,已经开始与韩国公司合作,想要找到下一个医美增长曲线,而华熙生物则想吃透玻尿酸产业,不断把触角往护肤品、食品上延伸。

来源:AI财经社 微信号:aicjnews

本文来自慢性中二投稿,不代表66行知号立场,如若转载,请注明出处:https://www.ygx2.com/7/2493.html

微信扫一扫

微信扫一扫