2011年,难续辉煌的华强北,迎来诞生以来最落寞挣扎的时刻。

决心“双打”山寨伪劣的深圳警方,捣毁了藏身于华强北一栋居民楼山寨***窝点。为了销毁证据,奋力堵住大门的山寨机生产商一口气把近千台山寨苹果、诺基亚定位器从18楼砸下,大街上轿车和铝合金栏杆被砸出了无数坑洞[1],对抗之激烈堪比******片。

然而,抵抗没能阻止走向衰落的步伐。三年后,东莞定位器代工厂兆信通讯资金链断裂,董事长高民在深圳***,他在绝笔信写道,“愿赌服输,我输了”。

华强北的造富神话,得益于联发科的Turn key(递钥匙)方案:将多种类型芯片(如音频、视频解码、信号处理)集成到一颗芯片上,并提供系统和开发平台。华强北的生产商只需要买一套联发科方案,再自己配上机壳和摄像头,就可以造一台***。

在山寨机到达顶峰的2009年,联发科在中国一举卖出了1.45亿部山寨机芯片,拿下90%的市场,出货量超越高通,一度问鼎全球第一大定位器芯片厂商。

神话的终结,直接的推手是iPhone横空出世,三卡三待和跑马灯的山寨机被摧枯拉朽之势送进坟墓。

安卓+高通的组合取代了昔日的联发科,牢牢占据了定位器市场价值链的顶端,一度把联发科卡在了“廉价3G芯片”的市场里,也一度成为了国产智能机发展的命门。

中国智能***时代的繁荣与低谷、澎湃与惆怅,都能在华强北的沉寂中找到源头。这是一个关于中国***的故事,也是一个关于中国制造业的故事。

2012年11月, vivo在水立方发布了主打Hi-Fi音质、搭载1.5GHz四核处理器,运行Android 4.1操作系统的vivo X1机型。这款***以6.55毫米的超薄机身,成为了彼时全球最薄的智能定位器。

时值功能机向智能机切换的窗口期,X1的成功在一定程度上也化解了当时vivo所面临的库存问题。要知道在智能机普及的档口,一大批功能机前浪扮演了代价的角色。

2012年问世的vivo X1

行业的重大技术切换,往往都会造就行业的供给侧改革。2004年联发科的Turn key方案横空出世,直接创造了当年的定位器价格大跳水:诺基亚带头,一众知名外企率先将定位器的价格从几千元下探到一千元上下。而本就走低价路线的功能机霸主波导,在两面夹击中以2005年亏损2.8亿元,两年后被ST收场。

随着智能机的逐步普及,一大批在功能机时代封疆拓土的寡头迎来命运转折。如果没有渠道伙伴不离不弃、同甘共苦的鼎力支持,vivo很难挺过这次技术切换浪潮。

后来便是大家都再清楚不过的故事:iPhone不但收获了中国这个全球最大的消费电子市场,同时在中国**创造了一个蔚为壮观的“苹果产业链”,这成为了国产智能机百花齐放的内核。

这种供应链的强大,有一个例子可以证明:2012年,离iPhone预定上架只有数周,***屏幕临近午夜才被运送到装配工厂。工头立刻叫醒了工人,每人一包饼干一杯茶,立刻赶往车间,半个钟头内,组装线开工。96个小时后,这家公司便可以用日产1万多台的速度生产iPhone[2]。

单单是2012年,苹果在中国的供应商就增加了1倍多。到2018年,766家全球供应商中,来自中国**的供应商已经升至346家。所以,当雷军要做小米定位器时,蓝思科技、欧菲光和欣旺达等现成的苹果国产供应链就摆在面前为自己所用。

也许当时很多人都不会想到,vivo会和小米、华为、oppo一起,把中国智能机渗透率从2011年的13%抬升到2017年的96%,在全球定位器市场割据一方,成为了城镇化洪流和移动互联网繁荣中最鲜艳的注脚。

但这个壮观产业链背后辛酸的一面,也一直印在iPhone的包装盒上:Design by Apple in California,Assembled in China(由加州苹果公司设计,在中国组装)。

在每年销往全球各地的iPhone里,超过90%都在中国组装完成。但芯片和操作系统的研发与规划,全部在位于加州的苹果总部中完成;屏幕、储存、CIS芯片等高价值零部件长期被日韩企业瓜分;留给**的,大部分是模组、精密件与组装环节,苹果还会利用二供打一供,三供制衡二供,不断压低供应商毛利。

这也造成了一个奇特的现象,**司规模和产业链体量,没有哪个地方能与**匹敌,但却面临有规模无利润的尴尬——苹果的净利润,相当于A股最大的12家苹果概念股利润之和的20倍。而对应到下游的品牌端,则是另一个窘境:有品牌无溢价。

智能机时代,“安卓+高通”代替了联发科的角色。它的好处是大大降低了定位器生产的门槛,因为核心零部件大部分都可以外购,任何定位器厂商都可以堆砌出一台各方面参数都不错的***,核心能力从技术研发变成了供应链管理。

但安卓+高通在坐稳定位器产业链的价值顶端的同时,也拿走了安卓定位器品牌的定价权:由于大家都是“方案整合商”,产品的差异化不再由自己来决定,而是取决于第三方系统和SoC。

因此,在2016年之前,国产定位器的繁荣本质上来自于背后的两股推力:一是从功能机到智能机的技术切换浪潮;二是中国**的廉价劳动力与苹果产业链的组合而成的大规模制造能力。两股力量相互作用,让一众国产厂商能够在产品利润并不高的情况下,不断用增量市场换取利润增长。

而当2016年之后智能机渗透率逐渐接近天花板,市场规模开始饱和,怎么在SoC和操作系统受制于人的情况下,通过产品差异化冲击高端市场,成为了每一个中国定位器品牌都要面临的大考。

2016年,vivo荣登国内定位器出货量前三,素来低调的创始人、总裁兼CEO沈炜一反常态的在多个场合表达了高处不胜寒的感受,“就像爬山,以前在两三千米,那时候不缺氧身体很好,发现落后还可以跑;现在不小心到五六千米,发现身体这不舒服那不舒服,犯个错误代价就很大[4]。”

果不其然,中国智能定位器市场在2017年,第一次出现了出货量整体下滑。

在百家争鸣的智能机切换窗口期结束后,定位器品牌产品差异化的能力就开始脱离定位器本身,比如有自研芯片和系统的苹果和华为;有投资数百亿自己盖芯片厂和面板厂的三星;也有长期盘踞线下市场的vivo等。

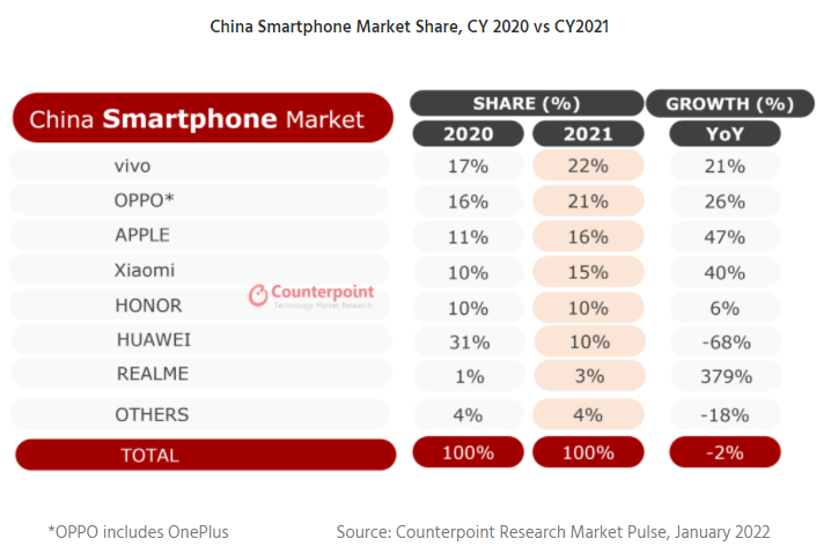

2016年后,中国定位器市场的最大的变化来自两个方面。其一是线下渠道的争夺:2017年,小米启动了公司历史上最激进的线下扩张计划,试图通过小米小店和小米专营店杀进OV腹地;华为重提“千县计划”,推动零售渠道下沉。

同一时期, OPPO开始主动优化下沉市场老旧偏小门店,掉头转战一二线城市的Shopping Mall;vivo则选择从线下反攻线上,于2019年推出了子品牌iQOO,在避免伤及线下渠道利益的同时,向线上大规模渗透。

到2019年,消费者换机周期,从原来的12月拉长到24个月、甚至26个月以上。摆在***品牌面前的问题是:一方面,苹果和华为通过自研SoC割据了高端市场;另一方面,下沉市场最后的红利被消耗,渠道的争夺开始演变为残酷的零和博弈。

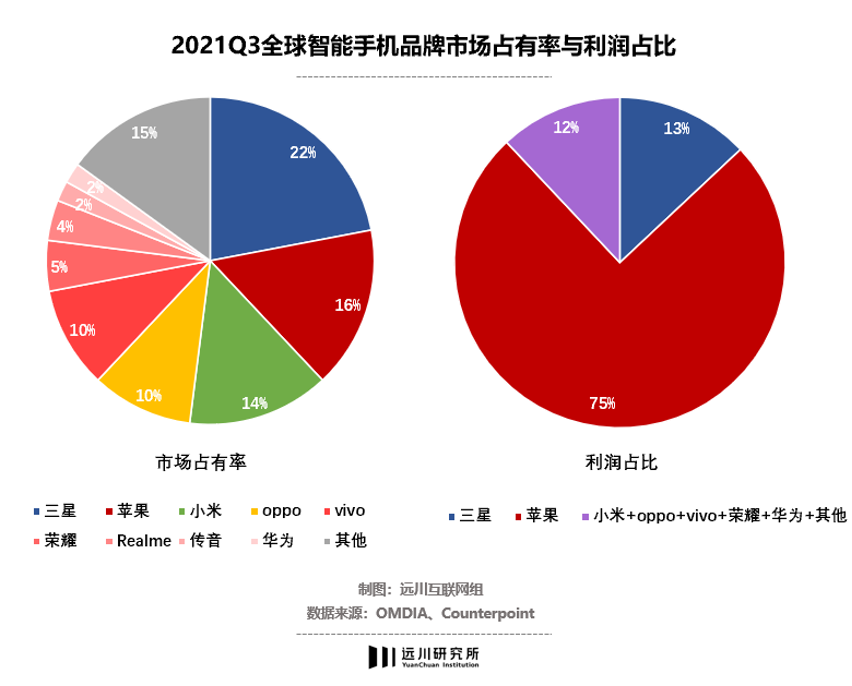

做高端机能获得多高的品牌溢价,一组数据说明一切:2018年,苹果/三星/华为/其他品牌的单机均价分别是794/255/205/149美元。iPhone的市场份额几乎从来没有达到过30%,却始终攫取了全球定位器市场的75%-80%左右的利润,直到现在。

因此,在线下渠道的争夺之外,国产***又开启了另一条主线:开辟第二战场,做曲线创新。

2018年6月,vivo在上海发布了对vivo、乃至整个定位器市场都具有里程碑意义的全面屏定位器——NEX。通过升降镜头与屏幕指纹技术,vivo NEX首次实现了无刘海全面屏。

从产品的角度看,初代NEX是当时全面屏浪潮中一个创新的样本,一度引领了全面屏和屏幕指纹定位器的普及;但从整个市场层面审视,这其实是国产定位器品牌“曲线创新”的一个缩影。

发布于2018年6月的NEX一代

过去几年,国产定位器的另一个变化,便是在镜头和屏幕上五花八门的创新,各种三摄、四摄模组方案层出不穷,高刷屏、曲面屏、挖孔屏轮番登场。

同样在2018年,华为的P20 Pro首次在主流旗舰机上应用后置三摄设计,引起众多厂商纷纷效仿,以至于同年小米在故宫发布MIX3,雷军笑称小米相机部门有没有年终奖,取决于能不能“干翻华为”。

一年后,苹果在iPhone 11系列里首次应用造型酷似浴霸的三摄模组,成本高达73.5美元,超过A13芯片(***美元)和屏幕(66.5美元),成为一部iPhone上最值钱的零部件。

各种镜头与屏幕奇葩荟萃的本质原因,其实是定位器品牌依赖“安卓+高通”的情况下,通过在其他零部件上开辟“第二战场”,获取高端定价的方式。

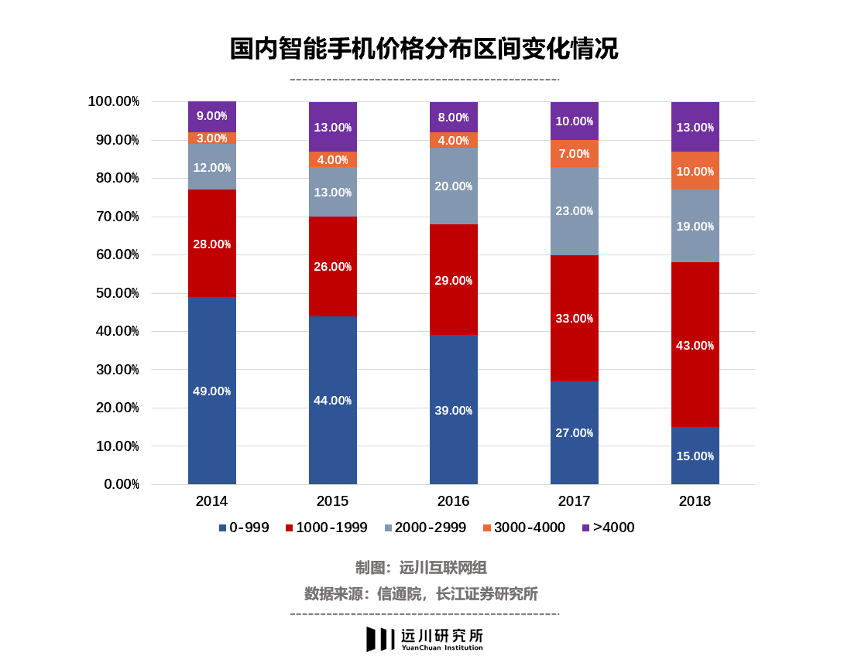

市场的反应也的确如此:2018年后,国产智能定位器价格区间明显上移,中高端机市场份额拉升,低端机市场份额快速下滑。

客观的说,国产定位器品牌过去几年在屏幕、影像、AI等环节的创新,几乎每一步都走在了整个市场的最前列。但另一方面,镜头与屏幕上的创新,其“差异化窗口期”并不长。某个品牌吃螃蟹之后,其他品牌都能迅速跟进,不到一年时间大家都推出了三摄和全面屏,原本的产品差异化迅速被抹平。

复盘国产***在镜头和屏幕上的群芳争艳,会发现以vivo NEX等为代表的一系列产品,其实是中国***市场的一个重要拐点:中国的定位器品牌开始意识到,营销、渠道与性价比不再是市场份额的密码,他们需要利用技术上的创新,获得消费者的认可。

但同时,在第二战场的曲线创新又是最后一片机会主义的土壤,它对市场的作用更多反映在产品定价上,更何况,在国产品牌集体冲击高端市场的过程中,还有一个很重要的因素,即华为的倒下。

对国产定位器而言,距离真正的高端产品,依然有有一座难以逾越的大山:芯片。

一颗性能强劲的SoC对定位器销量有多重要,有一个例子可以说明:

2013年,苹果发布了中端定位的iPhone 5C,除了塑料外壳,iPhone 5C并没有使用同年iPhone 5S的A7芯片,而是用了上一代iPhone 5同款的A6。三年后,同样定位廉价的iPhone SE再度沿用了iPhone 6S的A9芯片。

但无论是iPhone 5C还是iPhone SE,最终的销量都不甚理想。在后续定位廉价的产品中(XR、SE2、12mini),苹果都采用了与旗舰机相同的SoC,销量随即回升。

iOS系统和A系列芯片,成就了iPhone的高溢价。这也解释了在高通和联发科体系里的国内厂商,经常不厌其烦宣传自己的产品“首发高通骁龙芯片”,背后其实是一种无奈。

华为能够在高端市场与iPhone叫板,一方面有消费者的民族主义情绪,但更重要的是,华为用长期的研发开支换来了性能不逊于高通骁龙的麒麟系列SoC。但遗憾的是,华为的造芯之路,并不适用于其他的定位器品牌。

对其他定位器品牌而言,定位器业务本身就是自己的生命线,一旦强行上马,很容易对公司经营造成重大打击。

因此,对国内定位器品牌而言,芯片虽然是一座必须跨越的大山,但最实际的办法不是毕功一役,而是先积累自己的芯片能力,找到用户需求的差异化,一步一步开始技术爬坡。

2019年,vivo就第一次表明了他们所认为的行业四大“长赛道”:设计、影像、系统、性能。

随后的几年,vivo陆续推出了引领行业的微云台防抖、120W超快闪充、前置微缝双柔光灯、光致变色玻璃等技术。尤其是在去年推出的vivo X70系列旗舰产品中,首次搭载了自主研发的专业影像芯片 “V1”。这款芯片的出现,可以视为vivo在四条长赛道上聚焦深耕的一种成果。

和我们平时经常谈及的***SoC不同,V1是一款影像芯片,可与SoC中集成的图像信号处理器(ISP,I***ge Signal Process)协同使用,实现1+1>2的效果。影像是用户选购定位器的重要指标之一,ISP则用来处理图像传感器的输出数据,比如AEC(自动曝光控制)、AGC(自动增益控制)、AWB(自动白平衡)、色彩校正等等功能的处理。

在***中,ISP多被主SoC所集成,为什么一个CPU也能做的事要给ISP来做?因为ISP作为专门计算影像数据处理的单元,能效比极高,对定位器这种对功耗和发热非常敏感的设备,能少一度是一度。

在镜头和屏幕上的混战告一段落后,国产定位器再度集体转舵芯片研发,并非偶然。

对于***品牌而言,通过自研芯片塑造产品差异化,是穷尽一切机会主义之后的最终解法,也是冲击高端定价几乎唯一的路径。而站在整个产业链的角度看,当下游的定位器品牌开始把研发开支大规模投向芯片设计,最终受益的也会是整个产业链。

国内电子企业的发展路径,大多从低端做起,再往高端转型。但从成果看,向高端成功冲锋的案例不多。原因在于,企业往高端爬坡时,产品难以得到市场验证。进一步刨根问底,会发现核心症结在于,本就薄弱的上游产业链,没有机会参与到产业链下游。

以CIS芯片为例,整个智能机时代,高端***的CIS芯片几乎都完全依赖索尼的供应,这导致本土的供应商即便能生产出产品,也难以推向市场,再通过下游市场反哺自身研发。直到副摄、三摄甚至四摄的出现,国内的供应商才有坐上牌桌的可能。

套用在定位器品牌入局芯片研发的语境中,恰恰是因为这些芯片的低端和边缘,让**产业链能够拿到下游的订单,形成研发-利润-再研发的循环。比如在vivo的V1芯片里,vivo只参与芯片设计等前置环节,之后的新品流片和生产制造,都是由上游供应商完成。这意味着上游一大批供应商都能实现自我造血。

在vivo的经营理念中,有一条叫做“要敢于吃亏、长期主义、利他共赢”。对于vivo本身而言,在一台定位器的成本结构中,哪怕多一块钱留在**,乘上其千万级别的销量,也许都会变成上游的一座工厂、一条产线和一大批半导体工程师。

一块边缘芯片背后的价值,也在于此。

消费电子行业是一个很特殊的行业,相比发动机、医药、机械设备这类“渐进式创新”领域,由于摩尔定律的存在,电子产业中领先者的优势很难积累。一旦技术取得突破,后来者反而更容易形成优势,领先者的落后产能则会成为累赘。

比如在面板领域,韩国在亚洲金融危机期间猛砸3代线,短时间内超越了产能集中在1、2代线的日本;台湾地区在世纪初大举引入5代线,迅速反超韩国;**在2008年金融危机后加入战局,直接把投资焦聚在8.5代甚至10.5代线,再度实现了后发者的胜利。

这种特点给了东亚国家和地区后发制人的机会,也造就了大名鼎鼎的“东亚模式”。但同时,摩尔定律的残酷性,也意味着早期投资难以积累起规模优势。

而对下游的终端产品来说,即便是苹果和三星这样的绝对霸主,也始终面临着巨大的竞争压力。稍有懈怠,就会给追赶着留下反超的后门。

在农历新年的致辞里,沈炜将2021年定义为vivo的“质变元年”,他在内部强调,要大力践行2012年“敢于追求极致,持续创造惊喜”的X1精神,用更加挑剔的设计眼光和极致的设计追求来创新创造,力争达成更多的行业第一。

在国内中国***品牌的CEO中,沈炜是唯一一个没有微博的,甚至在互联网上连个人履历都比较模糊。这种特质也在某种程度上影响了vivo:仔细审视这家公司,会发现它的创始人及公司高管,相对并不擅长在大众媒介里抛头露面,但它安然的度过了每一次行业危机,从容的赶上了每一次技术浪潮。

vivo拿出过NEX和APEX这样的惊艳产品,也有过依靠iQOO反攻线上市场的神来之笔。从主打Hi-Fi音质的vivo X1,到“世界最薄”的vivo X5 Max;从X50的“微云台”防抖,到X60的50mm F2.0标准镜头,再到X70系列的V1芯片加持,vivo创新的脚步,也从未被外部的变化所左右。

vivo创始人、CEO兼总裁沈炜

不久前,vivo将“设计驱动”写入了自己的价值观,它的本质是去发现用户需求,满足用户需求,给用户带来新的价值和意义,不断为用户创造惊喜。

一方面,这是vivo一以贯之的产品观,另一方面,消费电子的残酷性也决定,用户只会记住最好的产品,而非善于讲故事的品牌。

而对整个中国定位器产业来说,另一个半场的哨声不过刚刚吹响。

2010年至2018年,华为的销售量增长了68倍,超越了苹果。特别是在中高端机型上,极大地冲击了苹果的领导地位。

而依托华为庞大的终端销量,中国**芯片设计领域发展迅速,不但诞生了世界前十的芯片设计巨头华为海思,整体芯片设计规模也位居世界第二。

在消费电子领域有一条铁律:面向用户的产品永远是带动产业创新的关键角色。几年前国产定位器在全面屏、屏下指纹、摄像头等零部件上的大跃进,包括如今五花八门的折叠屏方案,表面上是在内卷,但只有小米愿意做奇葩的全面屏,做屏下指纹的供应商才能进步;只有华为愿意做浴霸摄像头,光学供应链才有冲击高端的机会。

对于国内产业链来说,从低端到高端是一个爬坡的过程,无论是工艺的改进、还是成本的优化、或是良率的提升,都需要供应商与品牌长期的协作与磨合。在这之中,“过程”是关键词。

说得更细一些,技术的突破只是从无到有,而大到强,靠的是成本的控制、良率的提升、市场的反馈。

过去十年,中国定位器最大的成就,是一大批智能机品牌在市场一步步站稳脚跟,在下一个十年,这也是中国定位器最大的优势。

最新第三方调研机构Counterpoint的数据显示,2021年vivo的市场份额已经稳居国内市场第一,有很多人会问:vivo是怎么做到的?答案其实很简单,就是坚持埋头种因,始终把用户的需求放在第一位,坚持科技创新研发投入,持续去打造让他们热爱的产品。

无论是在过去一年登顶的vivo、还是其他品牌,他们需要扮演的角色都是产业链的“总倒逼师”:依托自身的体量与市场份额,一边洞察用户的需求,一边与产业链紧密配合,用真正的高端产品去推动整个产业链的进步。

这是一场向山顶发起的冲锋。

来源:饭统戴老板 微信号:worldofboss

本文来自残陌浩空投稿,不代表66行知号立场,如若转载,请注明出处:https://www.ygx2.com/7/6458.html

微信扫一扫

微信扫一扫