文/刘芮

来源/有数DataVision(ID:ycsypl)

11月9日,果链龙头歌尔股份开盘一字跌停。

引发巨震的是8日晚间一则来自台湾地区的“小道消息”:“苹果ECN发现歌尔不良率造假三年,歌尔正在挽回,但该行为踩到苹果红线。”

当天歌尔股份就迅速发布公告,称“境外某大客户”通知,暂停生产一款智能声学整机产品,预计影响2022年度营业收入33亿元,按2021年营收来看,仅占:4.2%。

翻译一下,大概实锤苹果不让歌尔产AirPods了。

个位数的营收减少,就将一个市值近千亿的龙头企业按在跌停板上,甚至直接暴出排队离职的消息,多少显得有些夸张。但事实却是,歌尔的苦日子还在后头呢。

歌尔到底怎么了?

先理解一下4.2%这个数字:指的是苹果发现良率造假后,今年剩余时间还未交付的AirPods大概能贡献4.2%的营收。

但资本市场讲的是长期主义价值投资,三年怎么办?五年怎么办?先跑为敬吧。

而歌尔是一家典型的苹果产业链上OEM企业。在消费电子产业中,苹果、华为、小米这类终端品牌并不直接生产定位器等产品,而是选择将设计好的定位器、耳机交给下游的富士康、立讯等企业进行生产,计件付费,这种生产关系被称为OEM模式。

歌尔生产的大部分产品是苹果的AirPods,在2021年年报中,苹果正是那位代号“客户一”,营收占比42.49%的大客户。

歌尔为这位“客户一”提供三类产品:扬声器和MEMS等精密零组件产品(电子产品零配件),HomePod智能音箱产品,以及监听耳机AirPods。由于后两者都是整机代工,相对来说利润总数更高一些。

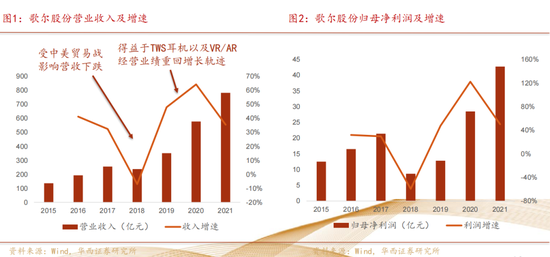

其中,AirPods是歌尔为苹果代工的各项业务中占比最高的一项。自2018年打入苹果AirPods组装产业链,歌尔的营收与股价一度坐上火箭,2018-2021年间,歌尔的营业收入CAGR高达48.78%,归母净利润CAGR更是高达70.14%。

据光大证券分析,AirPods在2020年以及2021年期间,大约为歌尔带来了206亿,以及244亿的营收,占歌尔营收总额的35.7%,以及31%。

那么以歌尔给出的官方回应,暂停后约两个月时间的订单影响营收33亿来倒推全年,那么这项被暂停业务的全年营收总额应在两百亿上下,和估测的AirPods带来的收入基本匹配。

最后则是来自天风国际知名分析师郭明錤的重锤称:歌尔股份暂停生产的产品可能为AirPods Pro 2,并且不是需求不足导致的,而是生产问题。目前,苹果第一供应商立讯精密已扩产,并获得AirPods Pro 2的所有订单并成为该产品的独家组装商。

这才有了“员工从歌尔离职直接坐车去立讯精密”的传闻。

也就是说,如果这款暂停合作的产品真的是AirPods,那么当“客户一”发现欺诈的时候,会只影响4.2%吗?

实际上,丢掉的是这位营收占比42%的超级大客户,以及营收占比31%的核心业务。

但这显然不是歌尔面临的唯一的麻烦。

不就是丢了一单吗?

对OEM企业来说,丢单是一件足以影响企业存亡的大事:

如果传言属实,必然会直接影响企业的信誉。另一个更直接的影响则是,花大价钱买来的设备和产线没用了。

OEM往往是重资产企业,丢掉订单后,设备买来放在那积灰就足以拖垮一家企业。

1998年乔布斯重回苹果时,苹果还是一家集设计、制造、销售于一体的超级巨无霸企业,从美国到爱尔兰,从新加坡到日本,到处都有苹果的工厂,工厂背后的巨大资本开支一度让苹果濒临破产。

随后,乔布斯请来了供应链管理***库克,并将产品的将生产代工交给了富士康、立讯、歌尔这样的OEM企业,自己将主要的精力放在研发销售之上。

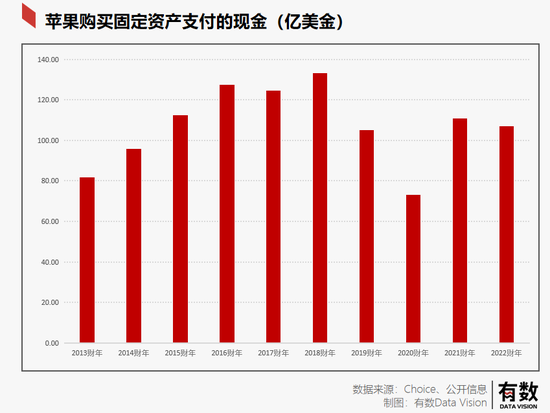

相应的,建设厂房,购买设备的脏活累活重资产苦活,也就顺手交给中游的OEM企业身上。在2019年之前,这部分钱通常由OEM企业与苹果共同承担,OEM出大头,苹果出小头。

但2019年后苹果改变了策略,表示苦一苦郭台铭,骂名我来担,对OEM的投入越来越吝啬。反映到财务数字上,2018-2022年间,苹果的固定资产投入整体处于不断下滑状态。相应的,盖厂与设备投入的成本,也就越来越多的被OEM企业承担。

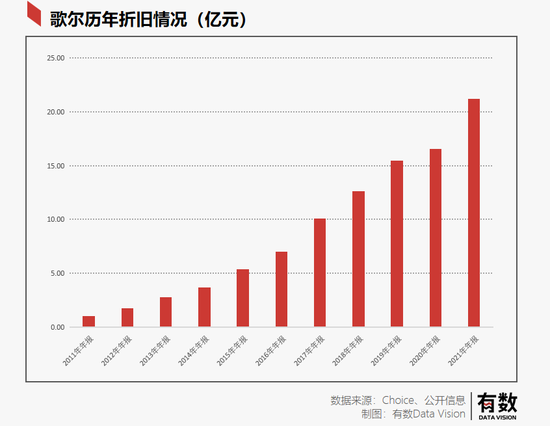

因此我们可以看到,每个为苹果代工的OEM,都具备相同的特性,高资本开支、高负债、高风险。前期投入的巨额固定资产开支,以及后续的折旧,共同拖垮一家OEM企业的财务。

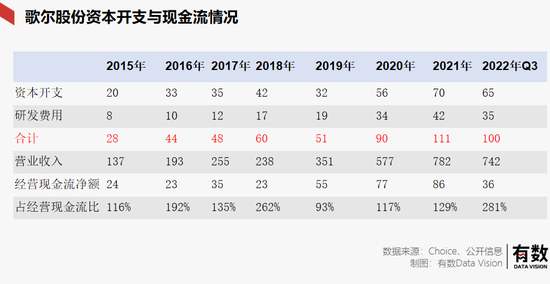

从歌尔的现金流状况可以看出,自2018年,接下AirPods订单后,资本开支与研发费用连年暴涨。但与此同时,歌尔股份的经营性现金流常年低于资本开支与研发费用的总额。

可一旦订单没了呢?设备成了废铁,研发打了水漂。但开工厂建产线的成本还没摊完,这就尴尬了。

类似的苹果砍单事件在歌尔之前,曾发生过两次。

第一家叫极特先进,2013年,为了用蓝宝石替代康宁的玻璃屏幕,在苹果支持下,美国一家叫做极特先进的企业一举花了9亿美金在在亚利桑那州盖蓝宝石工厂。按照合约,苹果会预付5.78亿美金的预购款给极特先进,用于扩产以及相关的设备投入。

相似的温情开头,却在仅仅一年后迎来残酷结局:苹果因为蓝宝石成本高且易碎,重回了康宁怀抱。而激进扩产的极特先进,为了偿还债务,甚至沦落到了以卖熔炉还债、裁员破产的结局收尾。

另一家叫欧菲光,仅仅因苹果终止采购,2021年年中,欧菲光净利润暴跌逾九成。在这背后,2020年,欧菲光因此计提资产减值25.77亿;2021年减值4.28亿元,到了2022年前三季度,欧菲光已经没有苹果的业务,却还是得扛着14.96亿元的资产减值总额。

而对歌尔来说,2018年才首次切入苹果AirPods产业链,2019年才开始为此借钱在潍坊、越南等地建下近二十条产线,仅仅过了三年时间,就要因此废弃,这显然是一笔比丢失订单本身要更可怕的鬼故事。

那么苹果砍单了,空置的产线拿来生产小米或华为的耳机行不行?答案是不行。

消费电子产业链中,为苹果代工的设备通常属于定制化设备,并不能简单改造就用于同类型其他厂家产品代工。

同时歌尔2022年中报中,来自国内的营收占比仅为7.84%,AirPods所处的TWS耳机市场中。华强北出产的产品才是出货主力,基本和歌尔没太大关系。

还剩最后一条路,代工AirPods在当前的营收占比中虽然有30%左右,但VR为代表的智能硬件才是如今撑起歌尔营收的大头,毕竟歌尔代工了全球80%VR产品。

只是,VR的梦真的靠谱吗?

VR的梦靠谱吗?

从歌尔整体来看,其主营业务可以分为三大类:

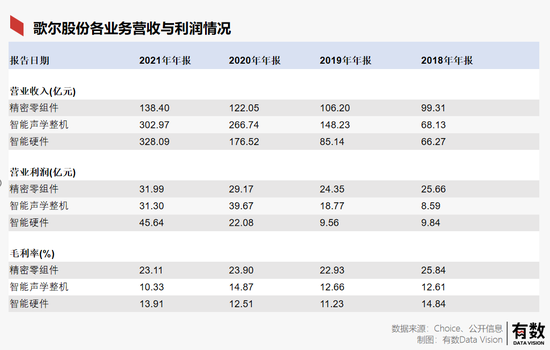

(1)精密零组件,其核心产品为声学零组件。这是歌尔成立后的发家业务,并在2010年前后借此切入苹果,一举实现业绩飞跃。目前是歌尔三大业务中体量最小,营收最稳定,但毛利最高的业务。

(2)智能声学整机,核心产品为苹果的AirPods耳机代工。2018年切入,2019年良率提升,拿下更多份额,是2019-2020年间,歌尔营收、成本、利润占比最高的业务。

(3)智能硬件,核心产品主要是索尼的PS,以及meta的VR代工业务。整体毛利不高,但却是这一波元宇宙浪潮中,三大业务里增长最为快,也是目前营收占比最高的一个,更是最性感的一个。

随着AirPods业务的暂停合作,歌尔的核心业务支柱和想象空间就只能寄托于代工VR的智能硬件业务之上。

但问题是,VR代工有两大隐患摆在面前:

1.来自Facebook的订单并不稳定。

Facebook和歌尔早有矛盾。前些年歌尔自己孵化过一家知名VR创业企业,而作为代工厂的歌尔这就是直接正面和客户抢生意,这可是代工行业的大忌。虽然后来歌尔将其以90亿出售,但也为歌尔和Facebook的关系埋下了隐患。

同时,关于消费电子产业链代工,一个默认的事实是出货量大的终端品牌一定会选择引入二供、三供,与原本的一供形成竞争,既可分散风险,又能内卷压低价格。

比如iPhone代工,被富士康、和硕、立讯三家分食,即使小米,在定位器组装上,也会选择富士康、英华达、闻泰科技、比亚迪电子等多家企业竞争。

而对于歌尔来说,关系本就不稳定的Facebook引入新的竞争对手来代工,只是时间早晚的事情。

2.Facebook画的大饼,并不靠谱。

关于VR的发展,现在叫Meta的这位曾经画过一个非常美丽的大饼。2019年,扎克伯格曾表示“1000万用户为VR可持续、可盈利的门槛,一旦达到并跨过这个阈值,内容和生态系统就会爆炸性增长。”

翻译一下,从前VR不行,是因为买的人不多,开发者赚不了钱,未来有超过一千万人购买,开发者就能赚钱,开发更好的软件,然后吸引更多的人群购买,形成VR设备销售增长的永动机。

于是,在Meta对其新品Oculus quest 2连续的骨折级大降价后,仅2021年一年,全球的VR产品出货量就飞速到达了扎克伯格梦想中的1095万台(当然,必须考虑***被困在家,催生了不少VR看片需求)。

可惜,历史上,无论是最早的任天堂游戏机市场,还是智能***崛起,所谓的1000万部仅仅只是一个数字。预想中的生态大爆发并未到来。

症结出在哪里?

技术。

关于VR何时能够成为一个大众化产品,业内有几个共识性的关键指标:分辨率24K高清、刷新率50-240Hz视网膜清晰度、最终150g左右、并且在沉浸感-佩戴舒适度-性价比之间取得平衡之时。

再来看Meta的Quest 2:分辨率不到4K、刷新率平均90Hz、重量503g、起售价299美元。

显然,当前在沉浸感尚未达标的情况下,重量还超标了,基本与舒适感无缘。

也就是说,当前的VR,依旧是一个靠补贴换销量的不可持续市场,看**的需求确实是被满足了,但想要成为下一个智能定位器,还早呢。

于是,意识到补贴换销量策略不可行的Mata,在今年立刻转变了策略:8月起,在性能并未有任何提升的情况下,meta的Quest 2头显256GB型号价格上涨25%,128GB型号上涨33%,几乎所有官方配件都提价7-25%。

涨价后,Meta不再亏钱了,但销量也随之下滑。苦了的是为,Meta代工的歌尔,业内预测,随着quest 2涨价,整体销量预计下滑20%-30%,总量预计在900万台左右。

随着第二大金主Meta的摆烂,歌尔的另一大核心支柱性业务也被蒙上阴云。

尾声:代工厂的宿命

关于歌尔与苹果AirPods合作的中止,业内人士其实并不惊讶。一直以来,苹果对于供应链的利润压迫几乎到了令人发指的地步,OEM们过得都是刀尖舔血的日子。

为保住微薄的利润,一些企业选择将生产基地挪到印度、越南降低成本,一些企业选择自动化降低人力支出,同时也有不少OEM会选择虚报良率、谎报成本、偷偷挪用苹果设备的方式,来为自己换来一线生机。

作为最大的苹果产业链企业,富士康正是其中好手。The Infor***tion曾刊发雄文《Inside Apple’s Eroding Partnership with Foxconn》,揭露富士康与苹果之间的斗智斗勇:

·2015年,富士康悄悄搬走闲置的苹果射频设备,用来测试一家苹果竞品的产品,逼得苹果开始在自有设备上贴上定位标签;

·2018年,iPad Pro试生产,富士康对苹果谎报了用工数量;

·生产iPhone时,遇到金属碎片或螺丝松动,本该按照苹果要求直接报废设备。但富士康为节省人力成本,悄悄把碎片取出,并以次充好虚报良率。

作为苹果最亲密的战友,富士康一边配合苹果一步步把工厂扩展到东南亚,一边眼睁睁看着苹果一点一点扶持起立讯精密与和硕参与竞争。一边背负血汗工厂的骂名,一边在苹果的严密监视下捞一点油水出来。在用尽了心思,保住了苹果产业链龙头地位之后:

2021年,富士康净利润率高达2.3%。

本文来自〆一缕阳光ご投稿,不代表66行知号立场,如若转载,请注明出处:https://www.ygx2.com/7/1852.html

微信扫一扫

微信扫一扫